Reklama

Artykuł

Kurs walutowy a koszt kredytu hipotecznego

Jak duże znaczenie na koszt kredytu ma kurs walutowy najlepiej wiedzą ci, którzy wzięli kredyty w lipcu 2008 roku. Złoty był wtedy najsilniejszy w historii w stosunku do euro, franka i dolara, co przełożyło się na znaczący wzrost zadłużenia tych osób po jego osłabieniu. W jakiej walucie i w jakim momencie zaciągać kredyt walutowy, by uniknąć podobnych pułapek? Czy na zmianach kursowych można też zarobić?

W jaki sposób zmiany kursu walutowego wpływają na wysokość zadłużenia? Przyjmijmy, że zaciągamy kredyt o wartości 100 tys. zł denominowany do franka szwajcarskiego. Kurs wymiany w momencie uruchomienia kredytu wynosi 2 zł. W późniejszym okresie kurs wzrasta jednak do 2,5 zł. Jak zmieni się nasze zadłużenie? W momencie zaciągania kredytu pożyczyliśmy 50 tys. franków (100 tys. PLN / 2 PLN/CHF = 50 tys. CHF). Kiedy kurs spłaty kredytu wzrasta do 2,5 zł, wartość zobowiązania powiększa się do 125 tys. zł (50 tys. CHF x 2,5 PLN/CHF = 125 tys. PLN).

Psychologia inwestowania

Jak reagować, jeżeli padliśmy ofiarą osłabienia złotego? Wiele osób nie wytrzymuje gry nerwów i postanawia przewalutować kredyt w najmniej odpowiednim momencie. Warto pamiętać, że dopiero wtedy, kiedy dokonamy operacji zmiany waluty zadłużenia, zrealizujemy stratę, która do tej pory była tylko wirtualna. Najważniejszą rzeczą, jaką należy wziąć pod uwagę, jest fakt, że kredyty hipoteczne są zobowiązaniami długoterminowymi, których okres spłaty przekracza zwykle 20 lat. W związku z tym, nawet znaczna podwyżka rat na przestrzeni 6 miesięcy może, w ujęciu długookresowym, zostać zrekompensowana późniejszą aprecjacją polskiej waluty.

Czy złoty się umocni?

Biorąc pod uwagę podstawowe dane opisujące stan gospodarki, a więc tempo wzrostu PKB, inflację, stopy procentowe oraz poziom bezrobocia, dzisiejsze osłabienie złotego nie ma silnych podstaw makroekonomicznych. Oczywiście, redukcja oczekiwań dotyczących wzrostu gospodarczego oraz obniżki stóp procentowych NBP, wpłynęły negatywnie na siłę złotego. Nie mniej jednak, mimo że założenia dotyczące tempa wzrostu PKB w Polsce są dużo niższe niż jeszcze pół roku temu, nasza sytuacja jest dużo lepsza niż w Europie Zachodniej.

Ponadto, analizując wysokość stóp procentowych, które w znacznym stopniu determinują zyski inwestorów zagranicznych, nic nie przemawia za tak znacznym osłabieniem złotego. Stopy Narodowego Banku Szwajcarii (0,25 proc), Europejskiego Banku Centralnego (1,5 proc.) oraz Rezerwy Federalnej Stanów Zjednoczonych (0,25 proc.) są zdecydowanie niższe niż w Polsce (3,75 proc.). Co więcej, przy uwzględnieniu poziomu inflacji tylko w Polsce realna stopa procentowa jest dodatnia.

Z dużą dozą prawdopodobieństwa można zatem prognozować, że na przestrzeni najbliższych kilku lub kilkunastu miesięcy sytuacja na rynku walutowym się ustabilizuje.

Jak zarobić i kiedy brać kredyt hipoteczny

Wbrew pozorom, na zaciągnięciu kredytu hipotecznego też można zarobić. Najłatwiejszy sposób to wykorzystanie różnic kursowych i przewalutowanie kredytu w odpowiednim momencie. Najlepszą opcją, jaką możemy wybrać, to zaciągnięcie kredytu po bardzo wysokim kursie wymiany (słaby złoty), a przewalutowanie po znacząco niższym (mocny złoty). Działanie odwrotne jest najgorszą opcją.

Comperia.pl przeprowadziła symulację, mającą na celu przedstawienie potencjalnych zysków i strat związanych z wahaniami kursowymi. Główne założenie, na jakim opierają się nasze wyliczenia, to stabilność stóp procentowych w okresie kredytowania. Jest ono niezbędne do przeprowadzenia takiej analizy. Marża banków, jako druga ze składowych oprocentowania, została wyliczona jako średnia arytmetyczna aktualnych ofert.

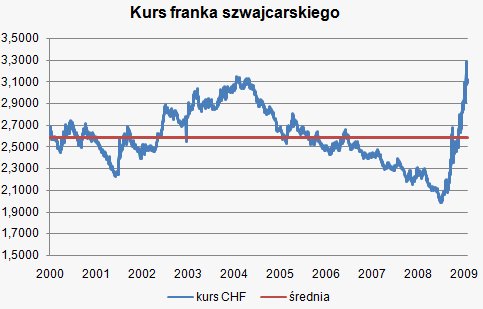

Gdybyśmy dzisiaj zaciągnęli kredyt, z dużym prawdopodobieństwem moglibyśmy spodziewać się zysków na przestrzeni kilku następnych lat. W praktyce jednak wszystko zależy od późniejszych zmian kursu walutowego. W naszych wyliczeniach zakładamy, że w długim okresie kurs złotego powinien się ustabilizować w okolicach średniej z ostatnich 10 lat.

Średni kurs kupna walut obcych

Średni kurs kupna w latach 2000-2009 wg NBP | Średni kurs kupna 10.03.2009 | ||

CHF | 2,54 zł | CHF | 2,88 zł |

EUR | 3,93 zł | EUR | 4,43 zł |

USD | 3,47 zł | USD | 3,27 zł |

W takiej sytuacji najlepszą opcją, dla osób akceptujących ryzyko walutowe związane z kredytami denominowanymi do walut obcych, byłoby zaciągnięcie kredytu we frankach szwajcarskich oraz euro. Dla tych walut poszczególne kursy kupna najbardziej odbiegają od dziesięcioletniej średniej (odpowiednio o 24 i 50 groszy). Unikać powinno się natomiast kredytów w dolarach, dla których bieżący kurs jest poniżej średniej.

Kurs a rata

Waluta | Wysokość raty | ||

W momencie wypłaty kredytu | Po prognozowanej zmianie kursu | Różnica | |

CHF | 1 237,95 zł | 1 091,80 zł | 146,15 zł |

EUR | 1 204,25 zł | 1 068,33 zł | 135,92 zł |

Na przykładzie modelowego kredytu hipotecznego (200 tys. zł, 30 lat) w euro lub we frankach widać, że różnica wysokości raty w momencie wypłaty kredytu i po osiągnięciu przez kurs walutowy średniego poziomu z ostatnich 10 lat wynosi ponad 130 zł. Jest to potencjalny zysk kredytobiorcy. Dla kredytów denominowanych do dolara amerykańskiego zaciągnięcie zobowiązania w tym momencie generowałoby natomiast miesięczne straty wysokości prawie 100 zł.

Jeżeli te różnice nie wydają się znaczące, biorąc pod uwagę cały 30-letni okres spłaty, poszczególne sumy są dużo większe. Dla kredytobiorców zadłużonych we frankach i euro zyski z tytułu zmniejszenia wysokości pożyczonego kapitału wyniosłyby odpowiednio około 23 tys. i 22 tys. zł, a dla tych, którzy zdecydowali się na kredyt w dolarach straty sięgnęłyby ponad 12 tys. zł. Wybór odpowiedniej waluty może więc znacząco odbić się na naszej sytuacji finansowej.

Kurs a kapitał

Waluta | Wysokość kapitału | ||

W momencie wypłaty kredytu | Po prognozowanej zmianie kursu | Różnica | |

CHF | 200 tys. zł | 176,4 tys. zł | 23,6 tys. zł |

EUR | 200 tys. zł | 177,4 tys. zł | 22,6 tys. zł |

Podsumowując, kurs walutowy charakteryzuje się największymi wahaniami spośród wszystkich parametrów kredytów hipotecznych. W związku z tym wręcz niemożliwe jest prognozowanie jego przyszłego poziomu w perspektywie krótkoterminowej. W długim okresie jest on wyznacznikiem wzajemnych stosunków pomiędzy gospodarkami poszczególnych państw. Na podstawie danych makroekonomicznych można pokusić się zatem o prognozowanie kierunku jego przyszłych zmian. To może mieć natomiast kolosalne znaczenie dla podejmowanej przez nas decyzji o wyborze waluty kredytu hipotecznego. Trzeba jednak pamiętać, że takie operacje są przykładami typowej gry spekulacyjnej, która obarczona jest bardzo wysokim ryzykiem.